De afgelopen jaren zijn banken-apps uitgegroeid van apps waarmee je je af- en bijschrijvingen kan bekijken tot apps waarmee je alles rondom je financiën kan regelen. Met name de fintech-banken als bunq en het buitenlandse N26 zijn snel met het doorvoeren van functies die bankieren via je mobiel makkelijker maken. Ook de traditionele banken zoals ING voeren steeds meer vernieuwingen door. Bij de Rabobank is dat allemaal iets minder vlot gegaan. De app ging in 2015 helemaal op de schop, waarna een storm van kritiek volgde. Inmiddels heeft de app heel wat inhaalslagen gemaakt. We spraken erover met de ontwikkelaars van de Rabobank-app. Wat is er vijf jaar geleden mis gegaan, hoe pakken ze dit nu aan en welke verbeteringen zitten eraan te komen?

Interview Rabobank-app

iCulture sprak met Alexander Zwart, Stijn Hazen en Sander Viegers. Stijn Hazen is Area Lead Digital Platform Consumers en is verantwoordelijk voor het team dat de app voor dagelijkse bankzaken maakt. Zijn hoofdtaak is het transformeren van de app tot een soort financiële coach. Alexander Zwart is Tribe Lead Digital Platform en staat aan het hoofd van alle digitale kanalen van de verschillende teams van de Rabobank. Sander Viegers is Head of Design bij de Rabobank en stuurt het designteam aan, dat bestaat uit zo’n 50 mensen. Hij werkt nu twee en een half jaar bij de Rabobank en werkte daarvoor onder andere bij Amazon en Microsoft.

In 2015 ging de app helemaal op de schop en volgde er veel kritiek, bijvoorbeeld op het design, de werking en de overstap naar een webapp. Wat hebben jullie van de kritiek geleerd?

Stijn Hazen: Echt een heleboel denk ik. We wilden toen heel veel tegelijk oplossen. Aan de ene kant was op dat moment maar zo’n 3% van alle diensten van de bank beschikbaar op mobiel. We zagen het gebruik in mega tempo transformeren naar mobiel. Dus we waren aan de technische kant op zoek naar een manier hoe we een versnelling konden realiseren, om alle diensten naar de app te krijgen. Aan de andere kant hebben we het beruchte nieuwe design geïntroduceerd. We hebben toen met een designbureau een appconcept gemaakt, waar we met de app naartoe wilden.

De gedachte was dat we een app wilden maken die helemaal om jou als gebruiker draait. Alle dingen die voor jou op dat moment relevant zijn, heb je direct bij je. Technologisch waren we nog niet zo ver, dat we konden niet bepalen wat nu voor jou relevant is. Het werd daarmee een soort alternatieve navigatie.

De Rabobank-app na het grote redesign van 2015

Alexander Zwart: We wilden destijds een hele grote stap maken, maar hadden niet het juist team met voldoende autonomie staan om dat te doen. Strategisch klinkt het allemaal logisch, een hele grote stap maken. Dat kun je wel bedenken in een plan, maar de gebruiker wil kleine veranderingen. Of als het een grote verandering is, dan moet het extreem intuïtief zijn. Dat is daar misgegaan. De overstap was veel te groot. De designafdeling was een subafdeling binnen de IT, waar mensen aangenomen werden door iemand die niet gewend was designers aan te nemen.

Sander Viegers: Je ziet wat de bank ervan geleerd heeft. De app werd te vol, mensen konden het niet meer vinden. Al gauw kwam het idee om een nieuw concept te maken. We kijken nu hoe we dat anders aan moeten pakken. Daarmee zijn we ook een nieuwe weg ingegaan.

Alexander: Het app team heeft meer autonomie gekregen en de designafdeling heeft een veel grotere rol aan tafel. Stapje voor stapje is de app in ieder geval weer naar een acceptabel niveau gebracht.

Waarom is er destijds gekozen voor een web-app?

Stijn: Het dilemma waar we voor stonden was dat een behoorlijk deel van de dienstverlening al beschikbaar was via web, maar mobiel was er nog bijna niets. Er waren destijds nog meerdere besturingssystemen – iOS, Android, Windows Phone en Blackberry – en als je al die diensten naar mobiel had willen brengen en we moeten dat voor alle platformen apart doen, is dat voor alle diensten die de bank biedt eigenlijk niet te doen. Toen is het idee voor het hybride platform gekomen. Als ik nu terugkijk denk ik dat we te vroeg waren. Inmiddels is die technologie enorm geëvolueerd en ook de internetverbindingen zijn beter geworden. De huidige versie van het platform maakt het mogelijk dat we iOS en Android specifieke interactie patronen toe kunnen passen, zodat het voldoet aan de gebruikelijke interface van die devices.

De native teams die we hebben zijn nu vooral bezig om de specifieke mogelijkheden van de devices te gebruiken. Bijvoorbeeld hoe je de mogelijkheden van de camera kan integreren, Touch ID, Face ID en dat soort functies per apparaat.

Hoewel de desktop nog steeds erg belangrijk is, heeft de Rabobank wel een mobile-first invalshoek. Intern wordt er dan ook vooral over de app gesproken en een stuk minder over het web. Desalniettemin is er ook nog steeds aandacht voor het web, omdat daar een gebruikersgroep zit die daar behoefte aan heeft. De bank kijkt nu vooral ook wat gebruikers waar willen doen. Sommige zaken doe je liever op mobiel, terwijl andere taken juist meer geschikt zijn voor het web en de desktop.

Einde van de Rabobank scanner

Al jaren heb je bij de Rabobank de zogenaamde Rabo Scanner nodig. Daarmee log je in met internetbankieren en activeer je de app. Voorheen was dit ook nodig om betalingen uit te voeren via de Rabo Bankieren-app, maar sinds een paar jaar wordt de scanner stapje voor stapje uitgefaseerd. De scanner is er vooral om fraude tegen te gaan, maar inmiddels zijn er vele andere manieren om veiliger te bankieren. Momenteel kun je bijna alles in de app al met Touch ID of Face ID doen, mits je de limieten vol open zet. Alleen voor de allereerste installatie van de app heb je de scanner nog nodig.

Wanneer gaan jullie stoppen met de Rabo Scanner?

Alexander: We willen eigenlijk dat iedereen die de mobiel gebruikt, de scanner niet meer nodig heeft. Voor ons zou het fijn zijn als je hem niet meer nodig hebt voor het installeren van de app, omdat wij iedereen nu nog een dure scanner moeten geven. De klant wil het liefst dat hij hem bij betalingen niet meer nodig heeft. Daarom richten we ons vooral daarop. We maken de limieten hoger, maar we introduceren ook processen waarbij je Face ID en daarna ook nog je pincode gebruikt, zodat je hogere bedragen veilig kunt overmaken. We doen dit stapje voor stapje. We willen dat je de scanner ook niet meer nodig hebt als je bijvoorbeeld een auto koopt.

De eerste volgende grote stap is de mogelijkheid om bij online aankopen op de desktop iDEAL betalingen te doen met de Rabo-app in plaats van de scanner. De Rabobank verwacht dit binnen enkele maanden te introduceren. Het is nog niet bekend op welke termijn de scanner helemaal niet meer nodig is, maar Zwart geeft aan dat de Rabobank dit zo snel mogelijk wil. Technisch gezien bleek het moeilijker dan gedacht, waardoor het ook iets langer duurt dan oorspronkelijk beloofd werd.

Om gaan met kritiek en keuzes maken

De Rabobank-app draait op een hybride platform. De eerste versie daarvan is in 2015 geïntroduceerd en eind 2019 geheel vernieuwd. Daar is in 2015 veel kritiek op gekomen. De Rabobank maakt daardoor telkens de afweging welke punten ze aanpakken om de app te verbeteren. Er moeten keuzes gemaakt worden, omdat de capaciteit beperkt is.

Stijn: We hadden op een gegeven moment veel feedback op overboeken, dat niet optimaal liep. Toen hebben we besloten om die wel native te gaan maken. Zo’n scherm met overboeken ziet er ogenschijnlijk heel simpel uit, maar daar zit veel complexe technologie achter. Dat was best een serieuze investering. Als je je daarop focust, kan je bijvoorbeeld geen andere dingen ontwikkelen zoals het maken van de betaalverzoek-functie. De belangrijkste pijnpunten verdwenen daardoor naar de achtergrond.

Alexander: Wij zien de feedback natuurlijk ook. We kregen vanuit de techwereld veel kritiek op de keuze voor een hybride platform. Toch is het objectief gezien een hele kleine groep die hier over klaagt. We krijgen duizenden klanten die per week reageren en die vragen vooral andere dingen. Die hebben geen klachten die op te lossen zijn met een volledige native app. We moeten oppassen dat we ons niet teveel richten op waar de kleine community kritisch op is, maar naar de grote volumes en wat klanten willen. Dat proberen we nu heel radicaal te doen. Klanten hebben de meeste vragen over de scanner en daar focussen we ons op.

Als je kijkt naar de beoordeling in de App Store, zien we dat dit vooral hoger wordt door performanceverbeteringen, functies als inzichten in je inkomsten en uitgaven, en Apple Pay gaven een enorme push in de rating.

Nieuwe functies in aantocht

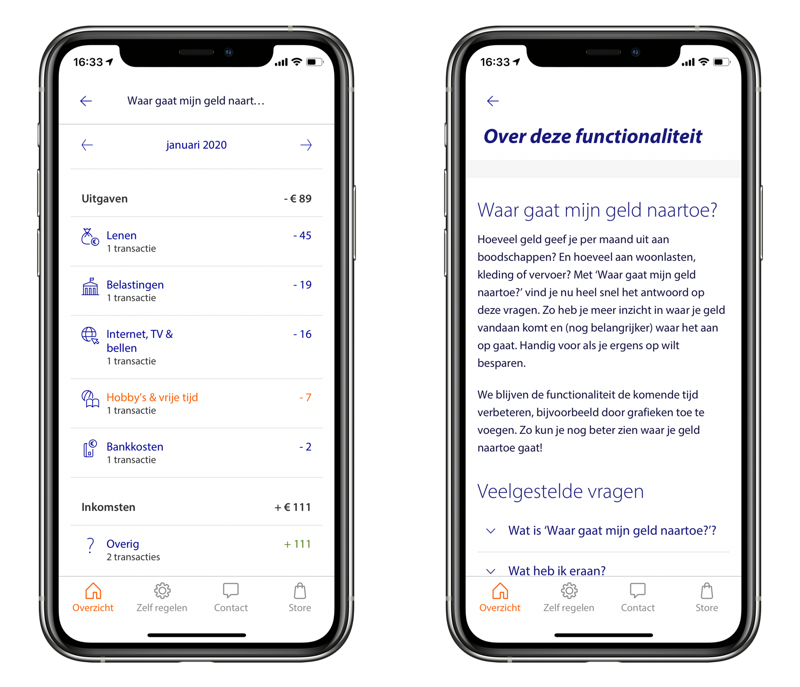

De afgelopen tijd heeft de Rabobank een aantal veranderingen in de app doorgevoerd. Zo is het design aangepast en is de app qua navigatie op een paar punten verbeterd. Qua nieuwe functies maakt Rabobank de laatste maanden duidelijke keuzes. Zo kun je sinds kort meer inzicht krijgen in je uitgaven, want dit wordt automatisch ingedeeld op categorie. Ze willen daarmee in de rol van een financiële coach stappen. Andere voorbeelden zijn de PSD2-winkel in de Rabobank-app, waarmee je ook andere rekeningen in de app kan zetten. De Rabobank-app heeft zo’n 100 miljoen bezoekers per maand en de helft daarvan komt alleen maar in de app om te kijken.

Ik had de afgelopen jaren het idee dat jullie een beetje achterliepen qua functionaliteiten, zoals met Touch ID en Face ID. Willen jullie nu wat meer voorop gaan lopen met nieuwe functies?

Alexander: Waarom dingen soms traag gingen, bijvoorbeeld met Touch ID en Face ID, hangt heel erg samen met de Rabo Scanner. Touch ID heeft heel erg lang geduurd, omdat dat technisch voor ons heel lastig was.

Stijn: Met Touch ID waren we waanzinnig laat, bijna twee jaar later. Wat je in mijn optiek ziet met dat soort grotere dingen is dat we steeds sneller zijn. Betaalverzoek was een stuk sneller en Apple Pay was net even wat later. Wat wel blijft is dat we steeds bewuster kiezen. We vinden de rol van de app als financiële coach erg belangrijk. Dat is de reden dat we de eerste zijn in de eigen bank-app met de functie waarmee je ziet waar je geld naartoe gaat. Het is onze ambitie dat we op dat vlak voorop lopen.

06-betalen: overmaken naar een mobiel nummer

De ontwikkelaars van de Rabobank-app kijken nu vooral waar ze het klantgemak in de app kunnen vergroten. Eén van de functies waar de bank aan werkt is 06-Betalen. Zoals de naam al zegt kun je daarmee geld overmaken naar een 06-nummer. Je hebt dan dus geen IBAN-nummer van de contactpersoon nodig om geld over te maken. bunq heeft al iets soortgelijks, maar dat werkt alleen als de ander ook bij bunq zit. De Rabobank maakt voor deze functie gebruik van de dienst die ook de ‘IBAN-Naam check’ mogelijk maakte. De Rabobank introduceerde dit een paar jaar geleden en stelde dit open voor andere banken. Andere banken kunnen zich ook aansluiten op 06-Betalen.

Hoe werkt dat overmaken naar een 06-nummer?

Alexander: We hebben het zo gebouwd dat je straks je IBAN-nummer kan koppelen aan je mobiele nummer, en later wellicht ook aan je e-mailaccount. We beginnen met het mobiele nummer en gaan dat dan daarna uitbreiden. We hopen dat die dienst ook door andere banken gebruikt gaat worden. Daardoor kan je, waar je je bankrekening ook hebt, overmaken naar een mobiel nummer. Zodra we live gaan kan het alleen bij de Rabobank, maar je wil het eigenlijk naar alle nummers.

06-betalen wordt in de loop van dit jaar geïntroduceerd.

Andere nieuwe functies

Los van eigen innovaties, waren we ook benieuwd of de Rabobank nog plannen heeft om iOS-specifieke functies te gaan ondersteunen, waaronder de donkere modus.

Zijn er plannen om de donkere modus voor de Rabobank-app te introduceren?

Sander: Je kunt er vanuit gaan dat we die mogelijkheden continu verkennen, maar we moeten vaststellen wanneer het daar precies de tijd voor is en prioriteit te geven boven alle dingen die we hebben besproken.

Stijn: De functie staat op de wensenlijst, maar we kunnen nog geen concrete toezeggingen doen. Ik vermoed wel dat als we er qua design uit zijn en alle functies in de app op de laatste standaard zitten, dat het relatief makkelijk te implementeren is. Maar als dat niet zo is, zou het betekenen dat het op het beginscherm wel werkt maar bijvoorbeeld het betaalverzoeken-scherm nog wit is. Het moet wel overal werken.

Alexander: Het staat zeker op de lijst. Je kunt er nu al je mankracht op zetten, maar het is steeds de vraag of dit hetgeen is wat we nu moeten doen. Zeker met een OLED-scherm heeft het voordelen, dat zijn we ons bewust.

Zijn er wel plannen voor een widget voor het checken van je saldo en ondersteuning voor Siri?

Stijn: We krijgen hier nog niet massaal vragen over van gebruikers, maar het staat wel op de backlog, maar nog niet dusdanig dat we dat binnenkort gaan oppakken.

Alexander: Voor ons zijn de belangrijkste dingen om de scanner eruit te halen, 06-betalen en financieel inzicht. Dat zijn voor de komende maanden de grootste dingen waar we nu onze mankracht op zetten. Wij denken dat dat de dingen zijn waar de meeste behoefte aan is.

Hoe zit het dan met de Apple Watch? Jullie hadden een Apple Watch-app, maar die is op een gegeven moment verwijderd. Komt die nog terug?

Stijn: In de vorm die er toen was, zie ik dat niet snel gebeuren. De belangrijkste behoefte is saldo informatie. Met de push meldingen kan je na iedere overboeking een alert krijgen op je Apple Watch met wat er afgeschreven is en wat je saldo is. De vraag is dan wat een aparte app nog toevoegt.

Alexander: We merkten gewoon dat het niet gebruikt werd. Je ziet dat Apple zelf ook geworsteld heeft met wat het nut is van de Apple Watch qua apps. We hebben een lange discussie gehad, maar we hebben heel bewust gekozen om hem eruit te halen. Het had te weinig voordelen en werd te weinig gebruikt.

Onlangs voegde ING een functie toe waarmee je je saldo kan afschermen. Hoewel zoiets nog niet op de planning bij de Rabobank staat, laat Stijn Hazen wel weten dat hij zich voor kan stellen dat een dergelijke functie bij de Rabobank prioriteit krijgt. Maar ook hier geldt dat het nog lang niet zeker is of het er ook daadwerkelijk komt.

De Rabobank kijkt dus ook zeker naar wat concullega’s doen, maar ze kijken ook verder naar andere categorieën apps die niets met bankieren te maken hebben. Ze kijken bijvoorbeeld naar de beste vervoer-app en de beste voor muziek. Daar zit voor de Rabobank meer inspiratie dan in de bankieren-apps, zo geeft Sander Viegers aan.

Apple Pay en Rabobank

Tot slot kwam ook Apple Pay nog ter sprake. Sinds november vorig jaar biedt de Rabobank Apple Pay aan, als eerste van de grote drie met ondersteuning voor zakelijke gebruikers.

Jullie hebben ook een eigen Rabo Wallet-app voor Android waarmee je mobiel kan betalen. Was het implementeren van Apple Pay makkelijker voor jullie dan het ontwikkelen van een eigen oplossing?

Stijn: Zeker. De Rabo Wallet is een eindeloze zoektocht geweest van welke oplossing het beste werkt en op welke toestellen het werkt.

Alexander: Het kernding is hardware. Daarom denk ik dat het voor Google Pay veel lastiger is dan voor Apple. Apple is volledig in controle over de hardware, waardoor dit soort oplossingen makkelijker uit te rollen zijn.

In jullie voorwaarden staat dat de creditcard voor Apple Pay er op termijn aan komt. Is daar al een planning voor te geven?

Alexander Zwart: Daar wordt aan gewerkt. We gaan ook zeker de creditcard doen, maar een planning kunnen we nog niet geven.

Taalfout gezien of andere suggestie hoe we dit artikel kunnen verbeteren? Laat het ons weten!

Het laatste nieuws over Apple van iCulture

- Waarom je geen Apple Intelligence kan gebruiken in WhatsApp en Instagram (en andere apps) (17-04)

- AI gebruiken met de iPhone 3GS? Met deze app lukt het (11-04)

- WhatsApp verbetert oproepen op drie manieren: dit is nieuw (10-04)

- Eindelijk: 'Meta werkt aan Instagram-app voor iPad' (09-04)

- Apple brengt nieuwe Mac- en Vision Pro-app uit: dit kun je met de Immersive Video Utility (08-04)

Op m’n iPhone Xs moet ik (dankzij ontbreken van TouchID) al 1,5 jaar ouderwets pincode typen vanwege gebrek aan FaceID, dat is toch achterhaald? Wanneer komt er eindelijk FaceID?

@Gerard: De Rabobank-app heeft al sinds najaar 2017 Face ID-ondersteuning, zoals ook in het interview staat. Zie ook ons artikel van destijds: https://www.iculture.nl/nieuws/rabobank-face-id/

Interessant artikel.

Het verhaal over de Watch is natuurlijk een beetje kip-en-ei; de app die er was deed het niet als je de app op je telefoon niet “voor” had staan. Dan is het logisch dat niemand de Watch-app gebruikt; met je telefoon open kun je je zaken daarin net zo goed regelen…

Snap eerlijk gezegd niet hoe het kan dat na zo’n blamage dat team er nog zit. En 2. het gaat nu de goede kant op maar de kwaliteit van de app is nog steeds oprecht bedroevend. Zitten hier wel de juiste mensen op? Of is het te corporate om snelheid te maken en echt een goed product neer te zetten?

Heel leuk om dit te lezen. Als eind consument denk ik vaak: kom op joh pas het gewoon aan. Maar er zit natuurlijk meer achter.

Face-ID is NIET te gebruiken als je meerdere rekeningen in je app hebt toegevoegd.

Echt bizar. Onwaarschijnlijke langzame rot app. Zit hier kritiekloos te verkondigen dat er dingen “op de backlog” staan en er “aan gewerkt wordt”. Wat een treurnis. Zit ik-weet-niet-hoeveel man aan zo’n app te werken en dan kom je met zo’n gedrocht.

@Toolhead: Dat is niet juist. Ik heb meerdere rekeningen in de app en gebruik Face-ID (iPhone 11).

Wat ik mis in de app is QR-code scanner voor webshop betalingen, zoals de ING-app wel heeft.

Laat me niet lachen, natuurlijk is dat niet waar. Mobiele banken (bunq, N26, Monzo, Starling, etc.) kwamen hier het eerste mee en doen dit ook vele malen beter dan dat Rabobank dat doet.

Ik merk dat het app-team vooral ontwikkelaars zijn en er niemand zit met de taak om enkel de UX te verzorgen, vandaar deze rommelige werkwijzen en magere executie. Het gaat in het interview duidelijk om de techniek, minder om de échte eindgebruiker.

Wat idioot, ik heb dat gezocht, maar zie nu pas dat dat NIET staat bij “Zelf regelen” maar dat je het bij je Profiel moet instellen: verwarrend, maar alsnog dank voor de tip!

@Sjoerd:

Probleem is alleen vaak dat de developer niet bepaald maar uitvoert.

Ik moet regelmatig functionaliteiten bouwen waarvan ik denk dat het minder waarde heeft dan andere zaken. Echter bepaal ik dit niet maar de business. Los van de wens moet je bijvoorbeeld ook naar haalbaarheid kijken.

Er zijn ongetwijfeld meerdere developers in dienst voor de app maar die werken niet allemaal continue aan nieuwe functionaliteiten, is bij geen enkel bedrijf zo.

Eigenlijk wel bijzonder dat je pas na het lezen van dit interview tot dat besef komt.

Klopt, gelukkig bepaal ik een groot deel van de backlog, maar uiteindelijk als de business iets Perse wil moet je ze soms eerst hoog tegen een muur aan laten knallen voordat ze het willen horen. Dat is denk ik hier in 2015 gebeurd.

Een ontwikkelaar ontwikkelt. Die bedenkt zelf niks, maar kan wel meedenken in de beste & snelste oplossing. Je hebt een goede product owner nodig die verstand heeft van UX, techniek en verschillende disciplines samen kan brengen. Ook iemand die midden in de markt staat en oprechte interesse heeft in het product.

Dat zie ik hier bij Rabo echt misgaan.

Onzin

De Rabo ‘app’ loopt zo vaak vast, nog nooit zo iets slechts op mun iPhone gehad. Het is omdat je bij overstappen je bankrekeningnummer kwijt bent maar anders al 1000x eerder overgestapt. En geen iPhone watch app? Stom argument dat er te weinig gebruik van gemaakt werd tig jaar geleden. In de tussentijd zijn er zoveel meer nieuwe gebruikers bijgekomen.

Rabobank hobbelt elke keer weer compleet achter de feiten aan ipv eens de leiding te nemen. Een bank die totaal niet aanvoelt wat de consument graag wil zien.

Er zou eens een tevredenheidspoll gemaakt moeten worden over de Rabobank.

Die waardeloze app was voor mij de reden om te switchen naar een andere bank (Bunq, vele malen beter).

Huh? Hoe duidelijk kun je aangeven dat je nog in de prehistorie leeft? Met al die miljarden winst is het opzetten van een fatsoenlijk ontwikkelteam toch peanuts?

Kijk, evenals bijvoorbeeld ING doet, het kunstje maar weer af bij bunq. Al jaren is de app van de Rabobank een lachertje.

Same here. Eerst Rabo, toen ING en nu Bunq. Elke stap was een feestje 🎉

De ‘ Belgische Rabobank app ‘ moeten ze terug opnieuw uitvinden. 🙂

Al jaren is die niet meer te gebruiken of te downloaden.

Een schande voor RABO België

Ik heb mijn eigen rekeningen en de rekeningen van de vereniging waar ik penningmeester van ben en kan dus GEEN face-id instellen. Dus jouw reactie is onzin!

Qua functionaliteit best goed bruikbaar. Maar door de Libor affaire waarbij ze ons consumenten miljoenen afhandig gemaakt hebben voor hun eigen bonussen, zijn ze ethisch verwerpelijk. Vind het moeilijk te begrijpen dat iedereen daar zijn schouders over ophaalt.

Ik vraag me af waar iedereen zo’n last van heeft. Ik boek soms wat tussen rekeningen. Betalingen gaan prima, mijn saldo checken gaat prima. Meer heb ik niet nodig.

@Toolhead: Gaat hier prima hoor. Zelfs rekeningen van een ander familielid.

Je kunt Face ID wel bij verschillende rekeningen gebruiken, maar niet bij verschillende “profielen”. Dan kun je maar bij een ven de profielen Face ID gebruiken.