Apple Pay vergelijken: verschillen en overeenkomsten tussen de aanbieders

Verschillen tussen Apple Pay-aanbieders

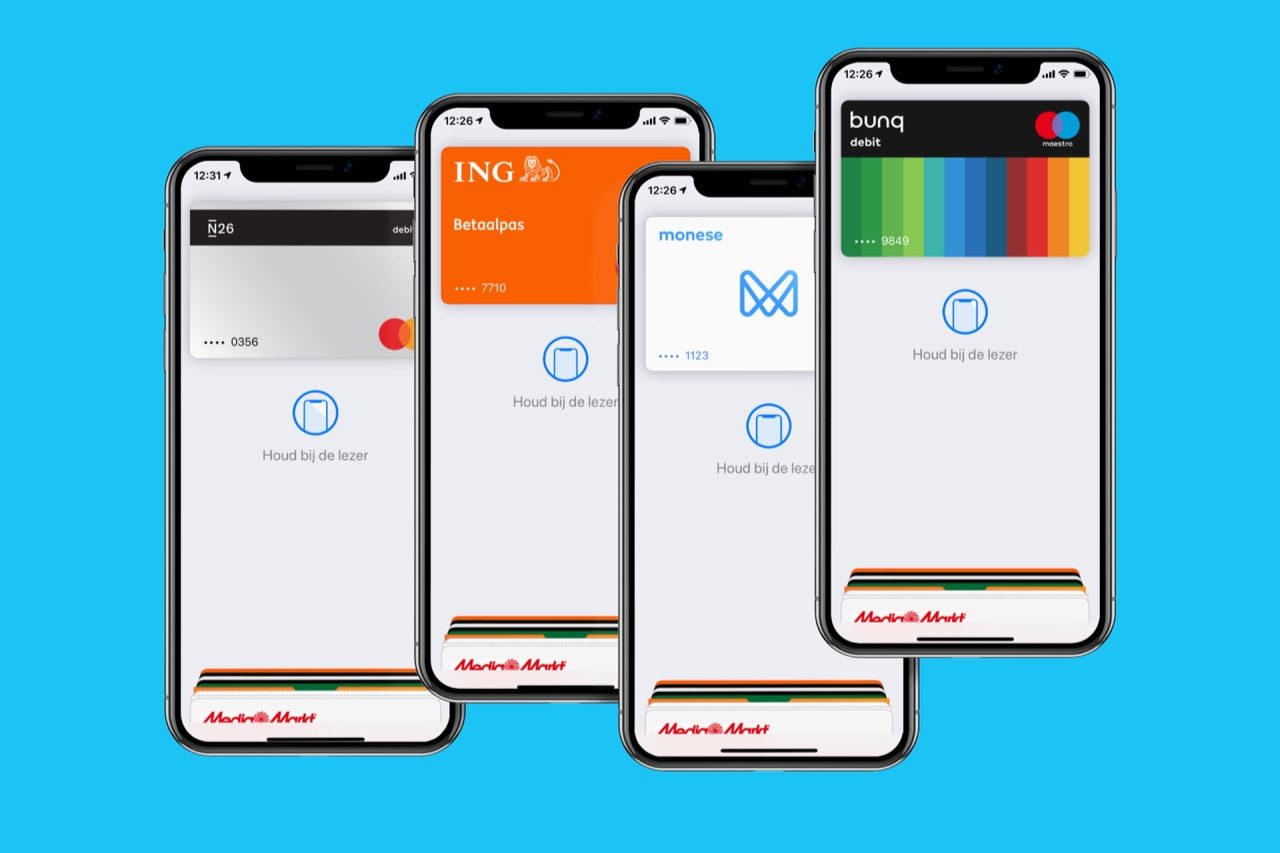

Sinds 2019 kun je Apple Pay in Nederland officieel gebruiken. ING had de primeur, maar inmiddels zijn er meerdere Nederlandse en internationale banken bij gekomen die Apple’s betaaldienst ondersteunen. De betaaldienst werkt bij elke bank nagenoeg hetzelfde, maar toch zijn er kleine verschillen. Ondersteunt jouw bank de betaaldienst nog niet en twijfel je om over te stappen of een rekening erbij te nemen, dan kun je in dit artikel Apple Pay vergelijken bij de verschillende banken, zodat je weet waar je het beste af bent.

Om het overzichtelijk te houden kijken we voor dit artikel alleen naar banken die in Nederland actief zijn en de betaaldienst aanbieden. We hebben daarbij vooral rekening gehouden bij de meest gebruikelijke banken. Hoewel er nog heel veel andere kleine internationale partijen in Nederland de betaaldienst ondersteunen, hebben we ze niet allemaal in deze Apple Pay vergelijking meegenomen. We lichten de verschillen uit die voor Apple Pay van belang zijn, zoals type kaarten en of zakelijk ondersteund wordt.

- Tabel

- ABN AMRO

- American Express

- bunq

- Curve

- ING

- Knab

- Van Lanschot

- Monese

- N26

- Openbank

- Rabobank

- Revolut

Apple Pay vergelijken

Hoe je Apple Pay gebruikt in winkels en op het web is bij allemaal hetzelfde. Dat betekent dat het qua gebruikservaring nauwelijks verschil maakt of je nu bij ING, Rabobank of ABN AMRO zit. Ook worden er geen extra kosten in rekening gebracht voor Apple Pay. Je betaalt ook niet per transactie.

In onze tabel hebben we de belangrijkste eigenschappen voor je op een rij gezet. Bij veel aanbieders heb je de optie om een bankrekening en pas erbij te nemen, maar je zit dan vaak wel vast aan een uitgebreider pakket aan functies waarvoor je moet betalen.

Of bekijk deze tabel via de directe link

ABN AMRO

Apple Pay bij ABN AMRO is sinds 15 oktober 2019 beschikbaar. Iedereen met een particuliere rekening kan hier zijn of haar pinpas instellen voor Apple Pay. Een particuliere rekening kost bij ABN AMRO €1,95 per maand. Een gezamenlijke rekening met twee betaalpassen is ook beschikbaar.

ABN AMRO biedt van alle Nederlandse banken de minst uitgebreide ondersteuning voor Apple Pay. Momenteel werkt het alleen nog de Maestro-betaalpas, die je overal in Nederland kan gebruiken. Een creditcard is nog niet beschikbaar. Zakelijk Apple Pay kan ook nog niet bij ABN AMRO. Bij de ABN geldt bovendien een limiet van €2.500,- per dag wat je via Apple Pay kan betalen. Je kunt deze limiet overigens aanpassen: de limiet voor Apple Pay is gelijk aan je paslimiet. 16- en 17-jarigen met een jongerengroeirekening kunnen maximaal €150,- per dag met Apple Pay afrekenen. Bekijk ook het prijsoverzicht.

Een nadeel bij ABN AMRO is dat passen lastig te herkennen zijn als je er meerdere ingesteld hebt. Bij veel banken zijn de vier cijfers op de pas gelijk aan de laatste vier cijfers van je rekeningnummer, maar bij ABN AMRO is dat niet het geval. Als je maar één rekening hebt, heb je hier geen last van.

American Express

American Express is een aparte categorie op zich. Het is een creditcard, maar niet eentje van Mastercard of Visa. Het is een eigen type kaart die dus lang niet overal in Nederland geaccepteerd wordt. Vooral in de doorsnee winkels kun je vaak niet met American Express betalen. Maar als je veel online winkelt bij grote bekende bedrijven, dan is American Express een aantrekkelijke optie. Helemaal als je veel koopt, want dan kun je een American Express-kaart gratis gebruiken. Geef je minder uit dan €3.000,-, dan kost de kaart €35,- per jaar.

Er zijn in totaal acht verschillende American Express-kaarten, die elk hun eigen voordeel hebben. De American Express Flying Blue-kaarten zijn vooral handig voor iedereen die vaak via KLM vliegt en Miles en XP spaart, terwijl de gewone kaart je nog meer reisvoordelen oplevert (zoals gratis loungetoegang). Deze kaarten zijn wel een stuk prijziger, want je betaalt minimaal €170,- per jaar.

American Express hanteert geen betaallimiet voor betalen met Apple Pay. Sommige bedrijven die de kaart accepteren kunnen wel limieten instellen voor het betalen met de kaart.

bunq

Bij bunq kun je Apple Pay gebruiken vanaf €2,99 met Easy Bank. Je krijgt daarbij één betaalrekening en een Maestro-pas. Bij duurdere opties kun je extra passen en rekeningen aanmaken. Gezamenlijke rekeningen zijn ook inbegrepen en je kunt bunq zakelijk voor Apple Pay gebruiken. bunq heeft een handige functie waarbij je zelf het ontwerp van je Apple Pay-kaarten kunt aanpassen met een gekleurd lijntje. Je herkent de passen daardoor beter.

Een voordeel bij bunq is ook dat je je paslimiet kan aanpassen tot €50.000 per dag en dat geldt dus ook voor Apple Pay-betalingen. bunq biedt bovendien zowel Maestro als Mastercard voor Apple Pay aan. Ben je veel in het buitenland, dan ben je met bunq dus in één keer klaar. Een nadeel is wel dat bunq relatief duur is als je maar één of twee rekeningen wil gebruiken. Bekijk ook het complete prijsoverzicht.

Curve

Curve is niet zozeer een bank, maar meer een tussenoplossing voor je huidige kaart. Je kan bij Curve kosteloos een Mastercard aanvragen. Deze koppel je vervolgens aan je eigen Mastercard of Visa, bijvoorbeeld de creditcard van je eigen bank. Als je vervolgens in een winkel betaalt met de Curve-kaart, wordt de betaling gewoon in rekening gebracht bij je eigen bank. Je kan makkelijk tussentijds wisselen en zelfs na je betaling kun je een andere gekoppelde pas kiezen waar het bedrag van afgeschreven wordt. Handig als je een aankoop toch liever met een andere kaart wil doen. Wij vinden Curve een prettige oplossing, zeker als je niet per se weer een nieuwe rekening wil openen.

Curve geeft ook cashback bij geselecteerde winkels in de vorm van punten, die je kunt gebruiken bij je volgende betaling. Bij de gratis Curve-kaart profiteer je hier 90 dagen na activering van, maar bij de extra betaalde pakketten krijg je altijd cashback bij geselecteerde winkels. Curve is vooral praktisch als extra optie, als jouw bank bijvoorbeeld nog geen creditcard voor Apple Pay heeft. Bekijk hier het kostenoverzicht van Curve.

ING

ING biedt alle gebruikers met een particuliere rekening toegang tot Apple Pay. Dat geldt ook voor gezamenlijke rekeningen. Een particuliere rekening is er vanaf €1,90 per maand en een en/of rekening is ook mogelijk. ING biedt momenteel zowel de Maestro-pinpas als haar creditcard (ook platinum) voor Apple Pay. Helaas kun je geen zakelijke rekening voor Apple Pay gebruiken.

Net als ABN AMRO hanteert ING een dagelijkse betaallimiet van maximaal €2.500,- per rekening. Voor 16- en 17-jarigen is dit bij ING €250,- per dag. Deze limiet is niet te wijzigen. Bekijk ook het complete prijsoverzicht.

Knab

Knab ondersteunt als kleine Nederlandse bank ook betalen met Apple Pay. Knab is daarbij wat completer dan ABN AMRO: zowel particulieren als zakelijke rekeningen worden ondersteund. Knab biedt ook een en/of rekening die je kan gebruiken. Een creditcard werkt helaas niet voor Apple Pay. Een rekening heb je vanaf €5,- per maand en is daarmee wel wat duurder, maar daarmee krijg je wel vijf betaalrekeningen in één pakket. Knab is vooral handig als je meerdere rekeningen wil gebruiken voor aparte doelen (bijvoorbeeld je boodschappen of vaste lasten). Voor elke rekening kan je dan Apple Pay apart instellen. Het nadeel is dat de Apple Pay-kaarten wel wat lastiger te onderscheiden zijn.

Van Lanschot

Van Lanschot biedt als kleine bank in Nederland ook ondersteuning voor Apple Pay. Betalen voor de rekening en de benodigde pas doe je per kwartaal, maar dit komt uit op €3,75 per maand. Van Lanschot met Apple Pay werkt voor zowel particuliere als zakelijke gebruikers, maar helaas alleen met de Maestro-pas. Van Lanschot heeft helaas geen gezamenlijke en/of rekeningen die je voor Apple Pay kan gebruiken. Voor Apple Pay heeft Van Lanschot wel een vrij hoge betaallimiet, namelijk €10.000,- per dag. Maar dit limiet geldt voor één dag, waarna het weer teruggezet wordt naar €1.000,- per dag.

Monese

Monese is één van de vele buitenlandse fintech-bedrijven. Monese heeft geen officiële banklicentie, maar je krijgt wel een Belgische IBAN als je er een rekening opent. Er is een gratis optie die je kan gebruiken voor Apple Pay. Je krijgt dan een prepaid Mastercard thuisgestuurd (voor eenmalige kosten). Naast de gratis optie zijn er ook drie betaalde bundels. Het grootste verschil zit hem in de limieten en de fees die gerekend worden voor buitenlandbetalingen. Bekijk hier het volledige prijsoverzicht. Een rekening openen doe je vanuit de app met je paspoort.

Het nadeel van Monese is dat je maar één rekening kan openen en daar een Mastercard bij krijgt. Je kan deze kaart dus maar op weinig plekken in Nederland gebruiken en het is vooral voor online betalingen en in het buitenland handig. Monese ondersteunt geen zakelijke accounts voor Nederlanders. Geld op je account zetten kan met een gewone overschrijving. Het duurt meestal een werkdag voordat het geld op je rekening staat. Je kan pas Apple Pay activeren zodra je de fysieke pas ontvangen hebt. Dit duurt ongeveer een week.

N26

Het Duitse N26 heeft een banklicentie, waardoor je geld tot €100.000 gewaarborgd is. Met de gratis versie kun je drie keer kosteloos geld opnemen in euro's en betalen in elke valuta. Net als Monese gebruikt N26 een prepaid Mastercard, dus je kan er niet overal in Nederland mee betalen. De kaart is daardoor het best geschikt voor op vakantie buiten de eurozone. Je kan ook een extra Maestro-kaart aanvragen (alleen Nederland, Duitsland en Oostenrijk), maar die kun je vooralsnog niet gebruiken voor Apple Pay.

De betaalde pakketten bieden meer mogelijkheden, maar die heb je als Apple Pay-gebruiker niet per se nodig. Bekijk hier het volledige prijsoverzicht. Een rekening openen kan vanuit de app, met onder andere je paspoort.

Ook bij N26 gebruik je een overschrijving om geld op je rekening te zetten, zodat het er de volgende werkdag op staat. Apple Pay instellen kan zodra je je kaart ontvangen en geactiveerd hebt. De kaart ontvang je binnen ongeveer anderhalve week.

Openbank

Openbank is van oorsprong een Spaanse bank, dat onderdeel is van Santander. Openbank heeft een banklicentie, dus je geld tot €100.000 is bij de bank veilig. Openbank lijkt nog het meest op de traditionele banken zoals ING en Rabobank. Openbank biedt een kosteloze betaalrekening inclusief Maestro-pas. Dat betekent dat je met Openbank overal in Nederland kan betalen. Er is ook een Mastercard beschikbaar, inclusief een Travel Plan met allerlei voordelen voor in het buitenland. Wel krijg je bij het openen een Spaanse IBAN. Bij betalingen met de Maestro-pas verschijnen in het display van de terminal dan ook Spaanse teksten.

Een nadeel van Openbank is dat het aanmelden nogal wat tijd vergt. De bank wil veel gegevens van je hebben en voordat je een rekening geopend hebt ben je een paar weken verder. Openbank is dus niet een bank die je er makkelijk bij kan nemen omdat het gratis is, wat wel kan bij bijvoorbeeld de fintechbanken. Openbank is daardoor minder toegankelijk, maar een aardig alternatief als jouw bank geen Apple Pay aanbiedt en je toch met Maestro wil betalen. Bekijk hier meer over Openbank.

Rabobank

Net als bij de andere traditionele banken in dit artikel betaal je bij de Rabobank €1,90 per maand voor een betaalrekening. Een gezamenlijke rekening, die je allebei voor Apple Pay kan gebruiken, is ook mogelijk. Rabobank biedt voor Apple Pay zowel de Maestro-pas als de Mastercard creditcard aan. De betaallimiet voor betalen met Apple Pay is bij de Rabobank bij een standaard rekening €5.000,- per week. Bekijk hier een prijsoverzicht.

Wat de Rabobank voor Apple Pay uniek maakt ten opzichte van ING en ABN AMRO, is dat ze ook zakelijke accounts ondersteunen. Het maakt dus niet uit of de betaalpas gekoppeld is aan een particuliere of zakelijke rekening, want je kan ze allebei voor Apple Pay instellen. Wel hebben we van gebruikers enkele meldingen gekregen over de manier waarop Rabobank Apple Pay geïmplementeerd heeft. Zo werkt het bij zakelijke rekeningen alleen met de pas die is uitgegeven aan de eigenaar of bestuurder van een bedrijf.

Een leuke en handige extra is dat de Rabobank voor gezamenlijke rekeningen een aangepast kaartdesign voor Apple Pay gebruikt. Je ziet rechtsboven in de hoek Gezamenlijke rekening staan, zodat je meteen in je overzicht ziet welke pas je moet hebben.

Revolut

Bij Revolut krijg je standaard een Europese IBAN-rekening en een prepaid Mastercard. Dat betekent dus dat je deze niet overal in Nederland kan gebruiken, maar wel grotendeels in het buitenland geaccepteerd wordt. De pas is gratis, maar je betaalt wel een eenmalig bedrag voor de verzendkosten om de pas te laten bezorgen. Deze pas is nodig om hem te activeren en Apple Pay in te stellen, dus helemaal kosteloos is Revolut niet. In het verdere gebruik hoef je niets te betalen, want Revolut Standaard is gratis. Geld uitgeven kan in vele valuta's tegen interbancaire wisselkoers. Je betaalt dan dus geen extra percentages, wat normaal wel bij een creditcard het geval is. Wil je meer opties, dan zijn er extra betaalde bundels beschikbaar. Bekijk hier een prijsoverzicht. Sinds enkele maanden kun je bij Revolut ook een fysieke Maestro-kaart aanvragen die ook met Apple Pay te gebruiken is. Bovendien kan Revolut sinds december 2020 ook gebruikt worden voor iDEAL.

Je moet dus bij Revolut ook geld op je rekening zetten voordat je ermee kan betalen. Dat doe je via een overschrijving. Sinds januari 2022 heeft Revolut ook een Europese banklicentie, waardoor je geld (tot €100.000) veilig is mocht de bank omvallen.

Heb je na het vergelijken van Apple Pay nog vragen over de betaaldienst? Check dan onze Apple Pay FAQ, waarin we antwoorden op veelgestelde vragen over de betaaldienst op een rij gezet hebben. Daar lees je ook meer over ING, Rabobank en ABN AMRO.

- 2019 - 06 november: In een eerdere versie van dit artikel was incorrect gemeld dat zowel N26 als Revolut geen Maestro passen aanbieden. Dit is nu gecorrigeerd in de tekst en in de vergelijkingstabel.

Taalfout gezien of andere suggestie hoe we dit artikel kunnen verbeteren? Laat het ons weten!

Apple Pay

Apple Pay is Apple's eigen betaaldienst, die sinds juni 2019 en november 2018 beschikbaar is in respectievelijk Nederland en België. Met Apple Pay kun je betalen met je iPhone, Apple Watch, iPad en Mac in zowel winkels als apps en webshops. In Nederland is Apple Pay beschikbaar bij nagenoeg alle banken. Lees onze Apple Pay FAQ voor antwoorden op veelgestelde vragen, bekijk hoe je Apple Pay moet instellen en hoe je Apple Pay kunt gebruiken. Apple heeft ook nog andere gelieerde diensten, zoals Apple Pay Later en Apple Cash. Lees hier alles wat je wil weten over Apple Pay!

- Alles over Apple Pay

- Apple Pay FAQ: antwoorden op veelgestelde vragen

- Apple Pay vergelijken

- Apple Pay instellen: zo doe je dat

- Apple Pay gebruiken: zo betaal je ermee

- Apple Pay op Apple Watch

- Problemen met Apple Pay

- Apple Pay in het ov

- Express-ov met Apple Pay

- Apple Pay en privacy

- Apple Pay-transacties bekijken

- Meerdere Apple Pay kaarten van dezelfde bank herkennen

- Apple Pay blokkeren

- Welke winkels accepteren Apple Pay?

- De beste Apple Pay tips